[출동! M 검증단] ⑤ 올바른 ETF 투자법_출렁이는 주식시장… 저비용 고수익 상장지수펀드가 대세

입력 : 2012.09.13 14:18

펀드처럼 적은 돈으로 분산투자 효과… 수수료는 주식형 펀드보다 훨씬 낮아

ETF 몸집 13조원… 10년 새 4배 성장

지수형 상품에 업종 상품 곁들이는 '핵심과 위성 전략'으로 투자해야

상장지수펀드(ETF) 전성시대다. 주식시장 변동성이 커지면서 ETF는 더욱 빠른 속도로 시중 자금을 끌어모으고 있다. 2002년 ETF가 처음 도입될 당시 ETF 규모는 3444억원으로 코스피 시가총액의 0.1%에 그쳤다. 하지만 이달 현재 ETF 몸집은 13조원이 넘어서면서 4배 가까이 성장했다. 코스피 시가총액 비중도 1.1%를 차지할 정도다.올 들어서만 ETF는 9월 11일까지 3조3000억원의 자금을 끌어모았다. ETF의 일평균 거래대금도 2002년엔 코스피 거래대금의 1.1%에 불과했지만 지금은 15.8%까지 증가했다. 유가증권 시장에서 가장 많이 거래되는 종목 중의 하나로 성장한 것이다.

◇펀드와 주식 장점 결합한 ETF

특정 주가지수에 연동돼 수익을 내는 ETF는 펀드와 주식을 버무린 상품이다. 투자자 입장에서는 펀드처럼 적은 돈을 들여 분산투자 효과를 누릴 수 있다. ETF에 투자하면 특정 종목 투자에 따르는 위험을 줄이고 해당 업종의 주요 우량주에 간접적으로 투자하는 셈이 된다.

올 들어 ETF가 인기를 끄는 것은 펀드매니저도 투자 종목을 고르기 힘들 정도로 오르락내리락 반복하는 시장 상황 때문이다. 매매가 편리하고 저렴한 수수료도 ETF에 대한 투자자의 관심이 커지는 이유다. ETF는 주식형 펀드보다 비용이 훨씬 낮다. 일반펀드의 총보수가 연 2% 안팎인 데 반해 ETF 수수료는 연 0.5% 정도다. 사고팔 때 주식 개별 종목과 마찬가지로 매매수수료가 붙지만, 주식형 펀드의 환매 수수료와는 비교가 되지 않는다. 더구나 ETF 관련 수수료는 갈수록 내려가는 추세다. 일부 증권사들은 온라인 ETF 매매수수료를 아예 받지 않고 있다. 수익률이 월등한 데다 비용까지 적으니 실질수익률은 더 올라간다. 주가 급등락 흐름 속에서 지수상승률의 1.5~2배 수익을 내는 레버리지 ETF, 지수와 반대로 움직이는 인버스 ETF 등에 투자해 수익을 노리는 투자자들이 늘어난 것도 ETF 시장 성장에 가세했다.

◇수익률 천차만별, 옥석 가려야

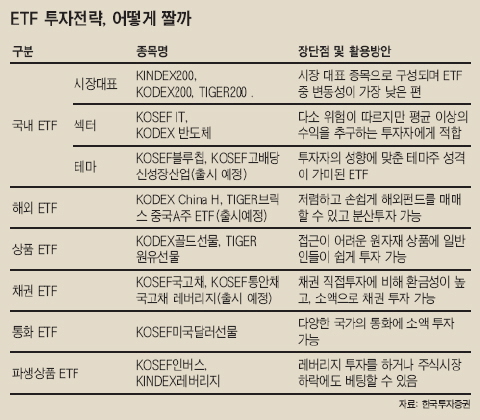

그렇다면 올바른 ETF 투자법은 무엇일까. 대표적인 방법으로 '핵심·위성 전략'을 들 수 있다. 수익률이 코스피200지수를 따라가는 KODEX200 ETF 같은 지수형 상품이나 우량주 ETF를 중심으로 하고, 섹터(업종) 상품을 위성으로 두는 것이다. 안정적인 수익을 올릴 수 있는 상품 위주로 투자하고, 업종별 시황을 분석해 고수익을 얻을 수 있는 상품에 보조적으로 투자하란 얘기다. 선진국에선 핵심과 위성의 비율이 8대 2 정도인 게 보통이다.

다만 ETF는 워낙 종류가 많다 보니 초보자들이 골라서 투자하기에 다소 어려울 수 있다. 현재 시장에 상장되어 있는 종목만 해도 120개가 넘는다. 더구나 종목별로 수익률도 크게 차이가 난다. 연초 이후 성과가 가장 좋은 ETF는 삼성자산운용의 콩ETF인데 수익률이 52%를 넘는다. 반면 성과가 나쁜 ETF는 원금을 10% 이상 까먹고 있다.

최근 들어 증권사들은 까다로워지는 투자자 입맛을 맞추기 위해 여러 ETF에 분산 투자해주는 ETF랩을 속속 출시하고 있다. ETF랩은 투자자 성향과 시장 상황에 맞게 다양한 ETF에 투자하는 자산관리 상품이다. 주가 흐름에 따라 인덱스ETF와 섹터ETF에 적절히 배분하는 상품이나, 그룹주ETF에 분산투자하는 상품, 혹은 채권ETF에 기본적으로 투자하면서 주식 시장 전망에 따라 주식ETF에 투자하는 상품 등이 있다.

◇선진국, 펀드에서 ETF로 머니무브

전 세계 ETF 시장의 약 70%를 차지하고 있는 미국의 상황은 어떨까? 미국에선 ETF가 국내외 펀드의 대체 수단으로 자리 잡고 있다. 미국인들은 ETF를 다양한 자산군에 쉽게 투자할 수 있는 매력적인 수단으로 인식하고 있기 때문이다. 실제로 미국 ETF 시장에선 주식 관련 ETF는 전체 순자산 총액의 50% 정도에 불과하다. 오히려 해외주식(22%)이라든가 채권(19%), 원자재·기타(10%) 등 다양한 자산군의 ETF가 설정되어 있다. 특히 올해는 주식형 펀드에서 주식형 ETF로의 장기투자 자금이동이 활발하게 이뤄지고 있다. 그중에서도 일반회사채 ETF와 하이일드 ETF로의 자금 유입이 두드러진다.

☞ ETF(상장지수펀드)

코스피200 등 특정 주가지수와 연동하는 수익률을 얻을 수 있는 펀드를 만든 뒤 이를 상장시켜 주식처럼 실시간으로 사고파는 상품이다. 펀드처럼 여러 종목을 묶어놨지만, 증권사 계좌를 통해 간편하게 매수와 매도 주문을 낼 수 있다는 장점이 있다.